3月29日晚,妙可藍多發布了2022年Q1業績預增公告,報告期內,公司預計實現營收11.5億元—13.5億元,同比增長20.93%~41.97%;預計實現歸屬上市公司股東的凈利潤5500萬元—7500萬元,同比增加71.72%~134.16%。

然而,業績的高增長,卻沒有換來資本市場的青睞。截至4月6日收盤,妙可藍多股價報34.56元/股,對比著Q1業績增長公告發布次日35.8元/股的收盤價,走向了下揚的趨勢。

這并不是偶然,3月25日,妙可藍多發布2021年度業績報告,面對于喜人的增長數據,二級市場卻連跌2日。并且,妙可藍多股價已經從2021年84.5元/股的最高點,跌去近六成,落至35元/股徘徊。

作為國內奶酪零售市場的“逆襲者”,已經坐上冠軍寶座的妙可藍多,為何難以被資本市場認可呢?

一、妙可藍多,埋藏于財報里的“草蛇灰線”?

或許資本的隱憂,都藏在了增長的財報數字里了。

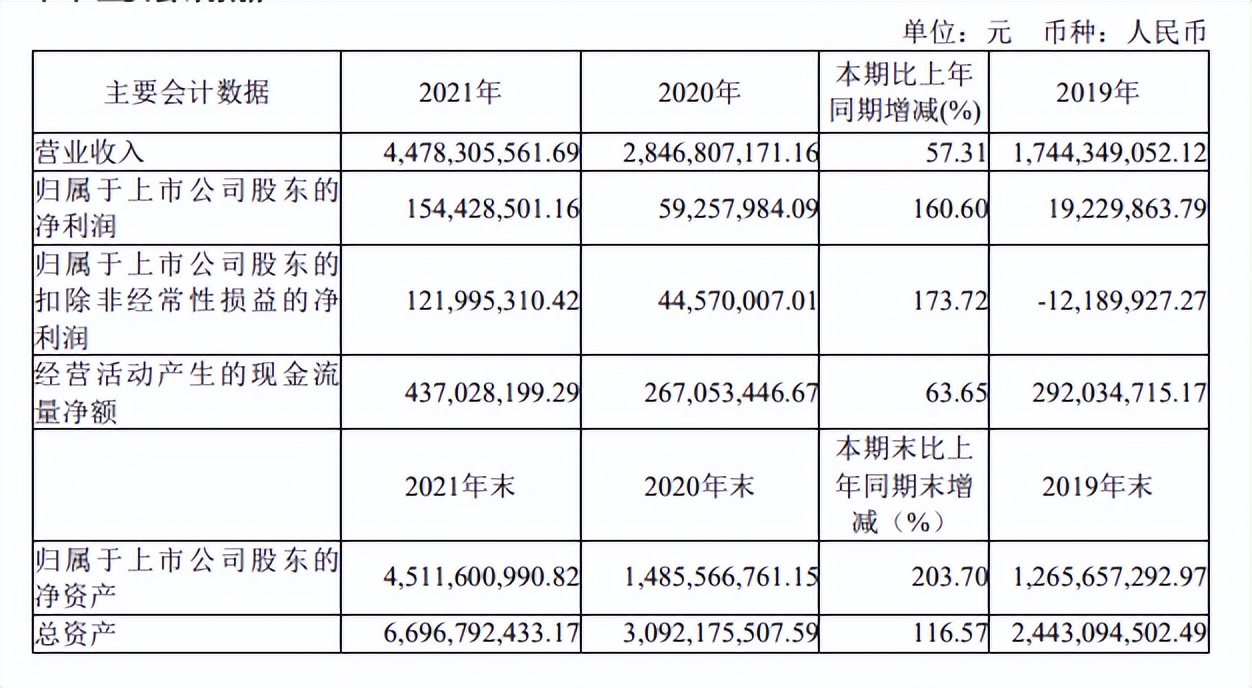

2021年,妙可藍多營收44.78億元,同比增長57.31%;凈利潤為1.54億元,同比增長160.6%;毛利率也持續上漲至48.5%,可謂是漲勢喜人。然而,不能拋開投入談營收,也不能直觀毛利率忽略凈利率。

去年,妙可藍多在高達48.5%的毛利率下,其凈利率僅為4.3%,這還是過去五年來的最高紀錄,兩個數據之間十幾倍的相差,不禁令人生疑,妙可藍多的錢花哪里去了?

對于一家主要以奶酪零售業務為主的企業來說,大部分時間以產品面向于C端群體,除卻管理費用等開支,讓人首先想到的唯有兩點:一是產品的研發費用,二是產品的營銷推廣費用。畢竟,研發是作為產品競爭力與行業立足的根本,廣告營銷代表了這個產品能被多少人了解、未來市場邊際有多廣。

不過,從財報數據來說,影響其凈利率的主要是高昂的銷售成本。

妙可藍多的銷售費用高達11.59億元,同比增長63.08%。其中廣告促銷費用為9.06億元,同比增長61.5%。回溯過去幾年,妙可藍多的廣告費也居高不下,2018年~2020年,其廣告費用分別為1.05億元、2.01億元和5.61億元。

可見,從2018年到2021年,妙可藍多銷售費用增長了近5倍。然而,以最賺錢的2021年來看,高達9億元的廣告促銷費用,換來的卻只有1.5億元左右的凈利潤,多多少少都讓人懷疑妙可藍多是否已經步入了“無廣告不增長”的困局之中。

此外,根據財報中2021年分季度主要財務數據來看,四個季度歸屬于上市公司股東的扣除非經常性損益后的凈利潤,四個季度波動較大,甚至第四季度出現了負值,與凈利潤最高的第二季度,相差近一個億。

雖然財報中給出了第四季度歸屬于上市公司股東的凈利潤較前三個季度減少的主要原因為廣告促銷費用及渠道費用投入加大,但是妙可藍多快速增長的這幾年,每年的廣告營銷投入力度并不小。

如若當下業績的預增長仍要依靠廣告投入的增加的話,不禁令人懷疑妙可藍多市占率上的優勢,在未來別的品牌入局和加磅營銷下,妙可藍多第一的位置能做多久。

并且,如此波動的凈利潤,難免讓人為未來妙可藍多能否實現平穩的長線發展產生疑慮,或許這也是二級市場并未出現過多“利好”波動的原因之一。

其次,作為產品核心競爭力的研發階段,妙可藍多所投入費用,與廣告促銷費用產生了強烈的反差。

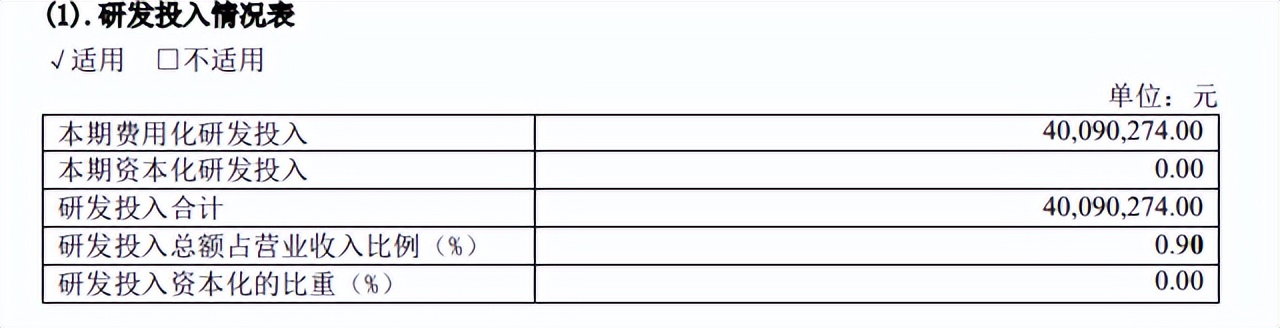

據其財報顯示,2021年研發投入費用僅為4009萬元,僅為全部營銷費用的二十九分之一,研發投入總額占營業收入比例僅為0.90%。

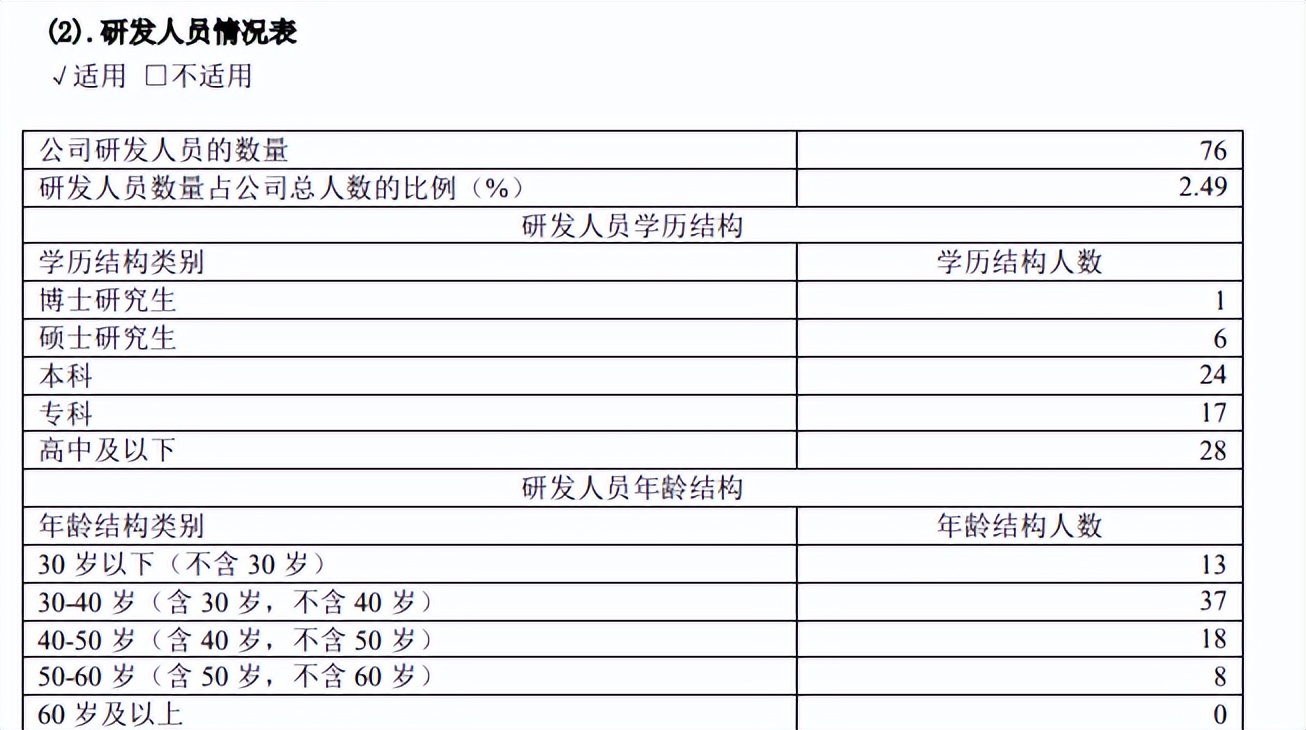

并且,公司研發人員76人中,本科以下的為45人,占研發人員比例高達59.2%,研究生等高學歷人員僅為個位數,這一數據比對于依賴單一產品的妙可藍多來說,并不是很樂觀。

或許前期在市場空白下,是有利于營銷、帶領產品出圈的風口。然而,隨著行業在未來更多玩家的加入,競爭力也會逐漸加大,面對于都發力營銷走向的“囚徒困境”,差異化的產品或者產品概念,才能成為消費者選擇其的原因。

而且,除卻營銷研發投入不平衡外,財報中還釋放出了另一個讓人不安的信號,妙可藍多的存貨開始增加,2021年度公司的存貨超過5億元,同期增長93.37%。

雖然,妙可藍多給出了“主要是因為報告期內隨銷量增加,產能擴大,公司儲備更多的原材料”的情況說明。

的確,截至2021年12月31日,妙可藍多共有經銷商5363家,銷售網絡覆蓋約60萬個零售終端,全國96%以上地級市以及85%以上縣級市;相比較于2020年的經銷商2626家,與銷售覆蓋約29.1萬個零售終端,覆蓋全國90%以上地級市以及70%以上縣級市,無疑是質的飛躍。

但是,這也代表著妙可藍多隨著覆蓋面積越來越全面,未來“增量面”開發的空間越來越小。不禁讓人懷疑,2022年的擴張進程,在競爭加劇的市場環境中,面對于突然間增長接近一倍的存貨,真的能夠短時間內消化完嗎?

二、從“零食”到“餐飲”:營銷好做,教育市場難?

除卻財報中的隱患,妙可藍多還不得不面對市場由“藍海”向“紅海”的轉變。

妙可藍多所暢銷的奶酪與同為奶制品的奶粉與液體奶,在人們的認知中并不相同。奶粉和液體奶,在人們認知中多數情況下被歸為“營養品”,可以作為餐食;但是奶酪棒等通常只是被認為是小朋友所喜歡的更具有健康屬性的零食。

然而,一個認知屬性的差異,足以改變一個賽道成長的上限。畢竟,作為“兒童零食”其受眾群體總歸有限,比不上液體奶“全民”的屬性。

畢竟,奶酪在國外市場的重要性,離不開其主要的銷售途徑為餐飲行業,比如西方奶酪既能作為調料還能作為配菜和主食,使得其成為每個家庭與餐廳必不可少的一部分;以及國內市場早期主要也是快餐店、烘焙店與西餐廳等餐飲渠道。

而且,與靠營銷換增長的在線教育一樣,受眾方與消費者并不是同一方。這也代表著,將會出現兩方意見差異,所帶來的購買意見不同。

其次,就是教育認知上的難度,產品最好的就是以產品體驗來說服大眾,但是受眾方變成消費者的周期過于漫長,市場格局會怎么變化,并沒有人會知曉。這使得,“教育市場”需要大量資金投入,但是這個結果的受益者卻未必是自身,使得風險性大概率增加。

并且,雖然奶酪棒等奶酪零食主要健康、營養,但是從妙可藍多奶酪棒配料表來看,營養素高占比的脂肪,配料表排名第三的白砂糖以及多種類的添加劑,并非是家長最好的選擇。

這也就使得,妙可藍多在市場概念留白寬廣的當下發展迅速,但是就長期來看,僅憑著“健康零食”概念,很難有著極高的競爭力。

不過,從行業來看,根據中研普華發布的調研報告來看,2020年我國奶酪行業市場規模達到88.43億元,較2019年同比增長22.72%,預計2023年增至105.3億元,仍有著不小的增量空間。

但是,隨著妙可藍多憑借著奶酪從默默無聞到業界翹楚,使得更多的玩家重視其奶酪(零食)的市場。

當下國內市場,不僅充斥著百吉福、安佳和樂芝牛等外資公司與伊利、蒙牛和光明等國內老牌奶企,還有著奶酪博士、認養一頭牛、秒飛等新玩家入局。更甚至,連良品鋪子等綜合零食品牌也來插一腳。

并且,除了老品牌眾所周知的資本雄厚外,據天眼查APP查得,新玩家們背后也都站著一大批資本力量:高瓴創投妙飛一年進行兩輪融資,奶酪博士和紅衫資本、今日資本等,認養一頭牛背后的美團龍珠、KKR等。

當新玩家有著越來越多資本的加持,在不缺資金的情況下,也就代表了一輪更具“硝煙性”的戰爭即將打響,使得市場加速洗牌。

就像是2021年7月,妙可藍多董事長柴琇對外表示:“從2020年開始進入價格戰,從今年5月開始,百吉福加入新一輪價格戰中,市場競爭進一步加劇。”

那么,妙可藍多面對著加劇的市場競爭,首當其沖的就是其極低的凈利率能否撐得住下一輪又一輪的營銷戰與價格戰。如若難以樹立自身護城河,或許未來會陷入市占率被蠶食的同時,凈利潤由正轉負,難以盈利的局面。

所以說,或許對于妙可藍多來說,如何走出零食賽道的邊際,尋求第二增長曲線與廣闊的市場格局,才是未來需要思考的問題。

本文系作者: 摩根商研所